Od 1. júla 2018 platí, že banky nemôžu poskytnúť 100 % z kúpnej ceny nehnuteľnosti formou hypotéky. Najbežnejšie banky schvália hypotéku do výšky 80 % hodnoty nehnuteľnosti (niektoré banky len 70 %), a zvyšok si musí klient zabezpečiť z vlastných zdrojov alebo inou formou dofinancovania.

Aj keď existujú aj hypotéky nad 90 % hodnoty nehnuteľnosti, môžu ich banky poskytovať len obmedzene (max. 20 % nových úverov v danom kvartáli).

Spôsoby dofinancovania hypotéky

1. Založenie druhej nehnuteľnosti

Ide o najčastejšie využívaný spôsob. Môžete založiť napr. rodičovský byt, dom, chalupu alebo pozemok.

Ako to funguje?

Nemusíte byť vlastníkom druhej nehnuteľnosti, ale vlastník musí poskytnúť súhlas. Nehnuteľnosť nesmie byť zaťažená inou hypotékou.

Výhody:

- lepší úrok, pretože ide o jednu hypotéku

- nižšia mesačná splátka

- jednoduchší manažment splátok (všetko v jednej zmluve)

Nevýhody:

- potrebujete súhlas vlastníka druhej nehnuteľnosti

- druhá nehnuteľnosť bude viazaná záložným právom

- potreba vytvorenie druhého znaleckého posudku

2. Úver od stavebnej sporiteľne

Na úver od stavebnej sporiteľne máte zo zákona nárok, ak máte aktívne stavebné sporenie – teda nasporili ste aspoň 50 % z cieľovej sumy a sporíte si minimálne dva roky. Tento úver je však dostupný aj pre ľudí, ktorí momentálne nesporia alebo nemajú otvorený sporiaci účet. Najvýhodnejšie podmienky získate, ak máte sporiaci účet, mali ste sporenie v minulosti, alebo sporenie mal niekto z vašej širšej rodiny. Tieto faktory sa často zohľadňujú pri určení úrokovej sadzby, ktorú dostanete.

Výhody:

- dlhšia doba splatnosti (8 – 20 rokov, pri 2 žiadateľoch až 25 – 30 rokov)

- možnosť dofinancovať časť kúpnej ceny bez založenia druhej nehnuteľnosti

Nevýhody:

- komplikovanejší proces

- menej flexibilný produkt

"Pri plánovaní druhej nehnuteľnosti odporúčam zvážiť práve úver zo stavebnej sporiteľne. Ponúka totiž najviac kombinácií úverov na dofinancovanie a pri dvoch žiadateľoch je možné nastaviť splácanie až do 30 rokov, podobne ako pri klasickej hypotéke. Tento typ úveru tak predstavuje flexibilnú a praktickú alternatívu pre tých, ktorí chcú efektívne financovať svoju nehnuteľnosť."

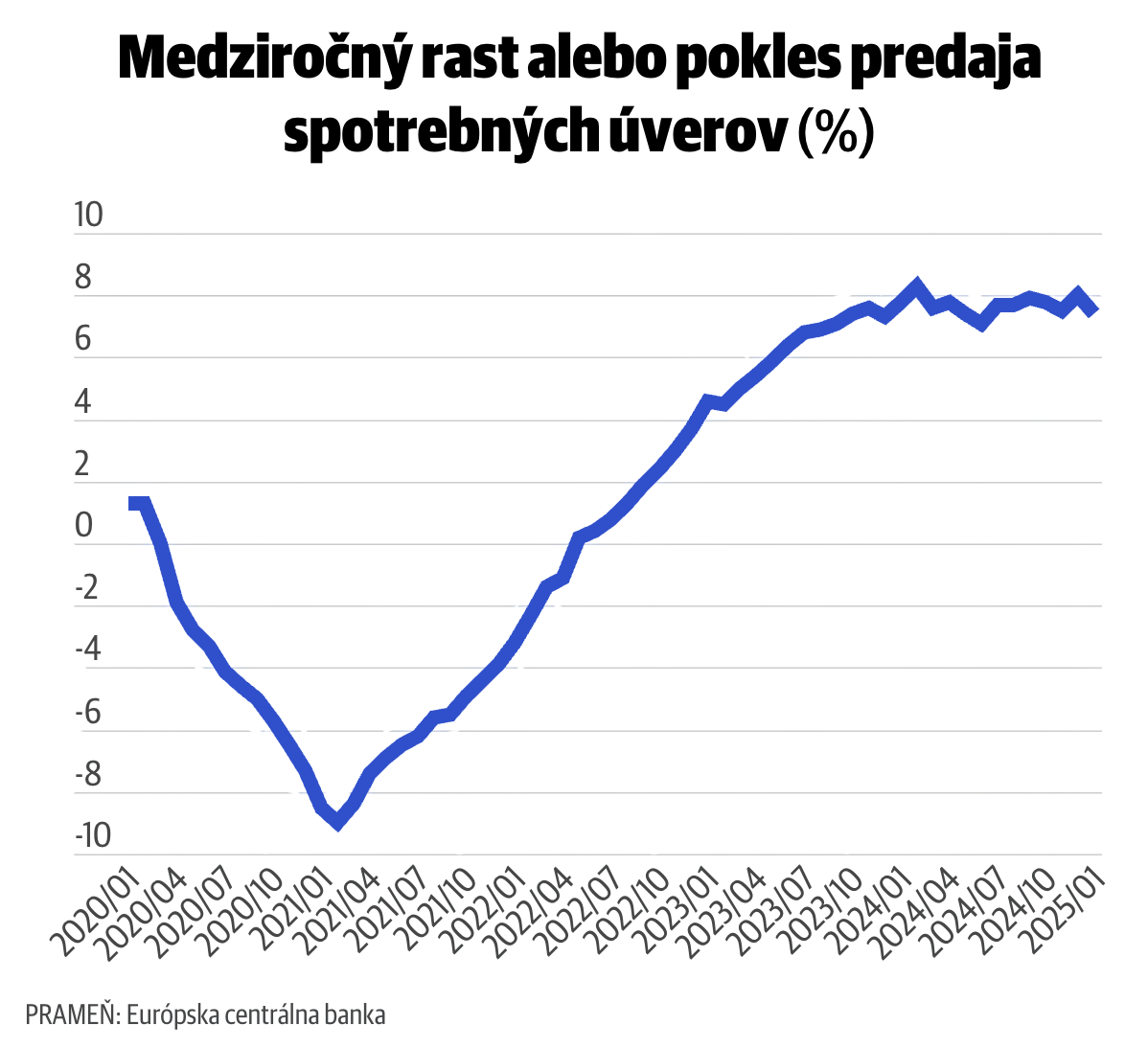

3. Spotrebný úver

Vhodný pre klientov, ktorí nemajú možnosť založiť ďalšiu nehnuteľnosť. Môžete ho získať v banke, kde žiadate o hypotéku alebo v inej banke.

Pozor: Rozdiel je medzi spotrebným úverom samostatne a spotrebným úverom schváleným v rámci hypotéky. Druhý variant je často výhodnejší a jednoduchšie sa schvaľuje.

Úrok:

Štandardne 4% až 6% ročne. Závisí od bonity klienta a výšky úveru.

Výhody:

- rýchle vybavenie

- možnosť kombinovať s hypotékou

Nevýhody:

- vyšší úrok ako hypotéka

- krátka splatnosť (max. 8 rokov)

Porovnanie:

Priemer na trhu pre bežné spotrebné úvery (nie účelovo naviazané na hypotéku) presahuje v roku 2025 hranicu 9%, pričom pri špecializovaných spotrebných úveroch kombinovaných s hypotékou je možné získať úroky od 4% a väčšina bánk ponúka pásmo 4–7%.

4. Pôžička od rodiny alebo známeho

V praxi najlacnejší spôsob dofinancovania, ak s ním súhlasí druhá strana.

Výhody:

- bez úrokov

- bez zbytočnej byrokracie

Nevýhody:

- možné problémy vo vzťahoch

- chýba oficiálna zmluva, ktorá je výhodná napr. pre daňové priznanie

Príklady z praxe

Príklad 1: Byt za 120,000€

Situácia: Kupujete byt za 120,000€, banka vám poskytne hypotéku na 80% = 96,000€. Potrebujete dofinancovať 24,000€.

Výpočty pri úrokoch: hypotéka 3,8%, spotrebný úver 5,9%, stavebný úver 5,5%

Príklad 2: Dom za 180,000€

Situácia: Kupujete dom za 180,000€, banka vám poskytne hypotéku na 80% = 144,000€. Potrebujete dofinancovať 36,000€.

Porovnanie celkových nákladov

Pre nehnuteľnosť za 120,000€:

- Hypotéka + Spotrebný úver: Celkové preplatenie 59,020€

- Hypotéka + Stavebný úver: Celkové preplatenie 68,477€

- Založenie 2. nehnuteľnosti: Najnižšie celkové náklady

Pre nehnuteľnosť za 180,000€:

- Hypotéka + Spotrebný úver: Celkové preplatenie 88,531€

- Hypotéka + Stavebný úver: Celkové preplatenie 102,716€

- Založenie 2. nehnuteľnosti: Najnižšie celkové náklady

Hypotéka na 90 % z kúpnej ceny

Takmer všetky veľké banky na slovenskom trhu poskytujú 90% hypotéky, ale len ako výnimku. Prima banka sa rozhodla túto možnosť neponúkať.

Banky, ktoré poskytujú 90% financovanie:

- Slovenská sporiteľňa

- VÚB banka

- Tatra banka

- ČSOB

- UniCredit Bank

- 365.bank

- mBank

Pre koho je určená?

- klienti s nadpriemernou bonitou

- mladí ľudia do 35 rokov

- zamestnanci s trvalou pracovnou zmluvou

Na čo si dať pozor:

- pri 90% financovaní banky účtujú prirážky od 0,15% až 1%

- šanca získať takú hypotéku je obmedzená (banky môžu poskytnúť len obmedzený počet výnimiek)

Kedy sa oplatí:

- ak nemáte úsporu, ale nechcete sa zadlžiť spotrebným úverom

- ak chcete vlastné zdroje použiť na rekonštrukciu alebo zariadenie

Zhrnutie a odporúčanie finančného poradcu

Najvýhodnejšie riešenie je založenie druhej nehnuteľnosti – máte tak jednu hypotéku, lepší úrok a prehľadné splácanie. Ak to nie je možné, potom zvážte spotrebný úver v banke, kde žiadate o hypotéku – často ponúkajú lepšie podmienky.

Ďalšie články

Čo je refinancovanie úveru: Kedy, prečo a ako na to v roku 2026?

Ako refinancovať hypotéku v roku 2026: Kompletný sprievodca

Aké je najlepšie životné poistenie? Finančný poradca radí

- Žiadne záväzky

- Bez skrytých poplatkov

- Bez zmlúv

Objednaj si svoju bezplatnú konzultáciu už dnes

Poskytnem Vám odborné rady a pohľad na vaše financie, ktorý ste možno prehliadli. Získate tak jasný obraz o svojich možnostiach a potenciálnych rizikách.

%20copy.webp)