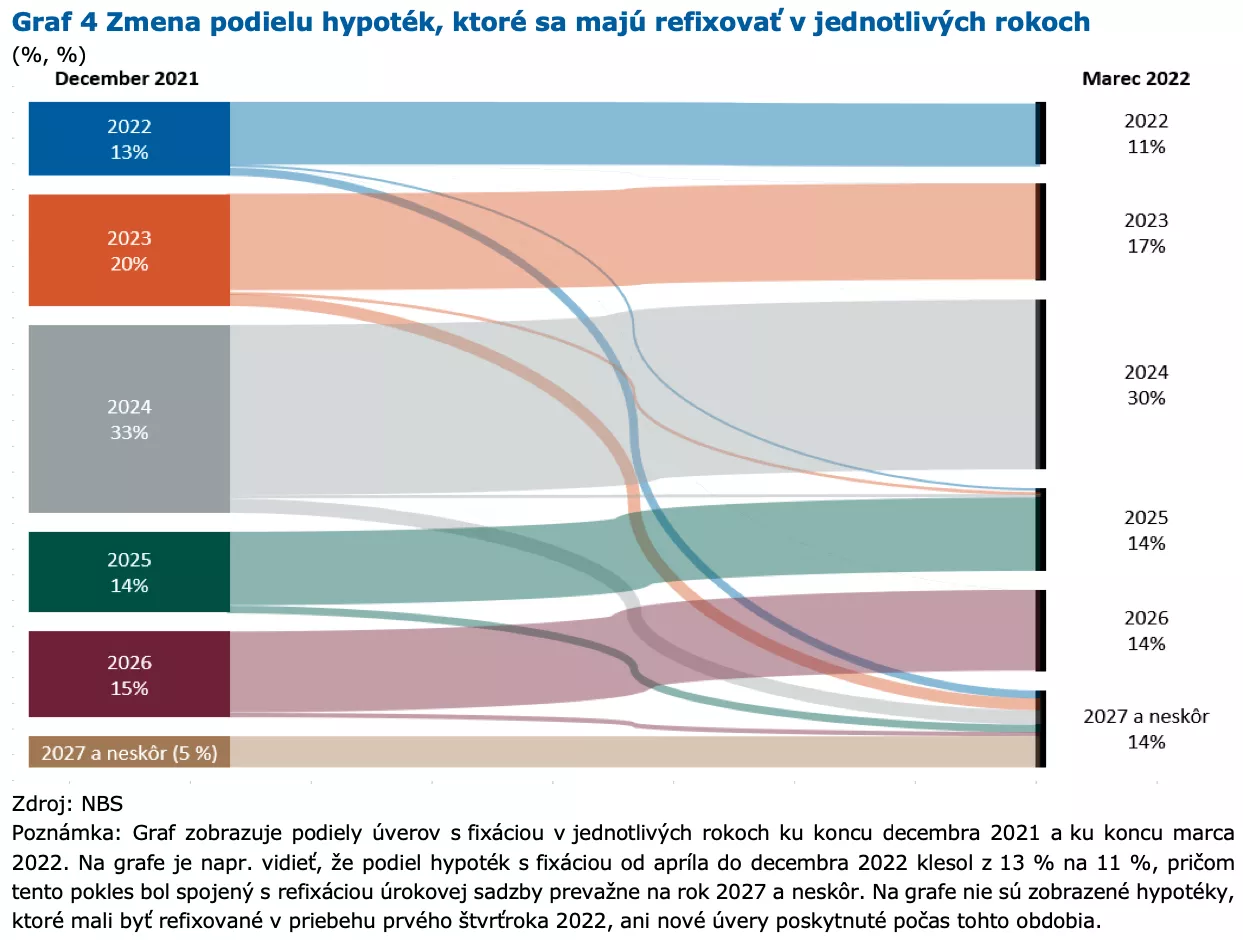

Rok 2026 prináša na slovenský hypotekárny trh novú realitu. Obdobie extrémne nízkych úrokov je definitívne preč a trh sa stabilizoval na úrovniach, ktoré vyžadujú oveľa presnejšie počítanie. Podľa údajov Národnej banky Slovenska práve v rokoch 2025 a 2026 končí fixácia úroku takmer štvrtine (28%) všetkých aktuálne splácaných hypoték.

Pre tisíce domácností to znamená jediné: šok z novej splátky. Ak sa však na situáciu pripravíte, nemusí to byť katastrofa. Správny výber banky a stratégie môže znamenať rozdiel v desiatkach tisíc eur počas celej doby splácania.

Pre koho je tento návod určený?

- Pre tých, ktorým v roku 2026 končí fixácia.

- Pre tých, ktorí platí úrok vyšší ako 4% a chcú ušetriť.

- Pre všetkých, ktorí chcú mať v hypotéke poriadok a neplatiť banke zbytočné poplatky.

Finančný dopad: O koľko sa reálne zvýšia splátky?

Aby sme nehovorili len v teórii, pozrime sa na konkrétne čísla. Mnohí klienti prechádzajú z úrokov okolo 1% na nové sadzby medzi 3,5% – 4,5%.

Príklad z praxe:

- Hypotéka: 100 000 € (splatnosť 30 rokov)

- Starý úrok: 1,09% ➡️ Pôvodná splátka: 325,79 €

- Nový úrok (2026): 4,50% ➡️ Nová splátka: 506,69 €

Rozdiel: Váš mesačný rozpočet sa zaťaží o 180,90 € navyše. To je nárast o 55%! Ročne to znamená 2 170 €, ktoré musíte nájsť v rodinnom rozpočte navyše.

(Zdroj dát: Prepočet na základe modelu MichalPoliak.sk)

Čo znamená refinancovanie hypotéky?

Refinancovanie je proces, pri ktorom si vezmete nový úver (zvyčajne v novej banke) a vyplatíte ním svoj starý dlh. Cieľom je získať lepšie podmienky, ktoré vám vaša aktuálna banka odmietla dať.

Rozdiel medzi refinancovaním a refixáciou

Mnohí klienti si tieto pojmy mýlia:

- Refixácia (Retencia): Zostávate v starej banke, ktorá vám na výročie fixácie ponúkne novú sadzbu. Často je táto ponuka menej výhodná ako pre nových klientov.

- Refinancovanie: Odchádzate do novej banky, ktorá vám dá lepšiu sadzbu, aby vás získala.

Príklad: Klientovi Martinovi končila fixácia v SLSP s ponukou 4,39%. Oslovili sme konkurenčnú banku, ktorá mu ponúkla 3,29% s podmienkou aktívneho využívania účtu. Rozdiel v splátke? 85 € mesačne. Za 3 roky fixácie tak Martin ušetrí 3 060 €.

Prečo to banky robia?

V roku 2026 je na trhu menej nových kupujúcich (realitný trh je stále drahý), preto banky bojujú o existujúcich, bonitných klientov konkurencie. Ponúkajú im tzv. refinančné kampane – preplatenie poplatkov a znížené sadzby.

Kedy je vhodné refinancovať?

Nie každá zmena banky je výhra. V roku 2026 sa oplatí refinancovať najmä v týchto prípadoch:

1. Rozdiel v sadzbe je aspoň 0,4% – 0,5%

Matematika nepustí. Ak máte hypotéku 100 000 € na 30 rokov, zníženie sadzby o 1% (napr. zo 4,5% na 3,5%) vám ušetrí tisíce eur už v prvých rokoch splácania.

2. Koniec fixácie

Najlepší čas na zmenu. V deň výročia fixácie môžete úver vyplatiť bez poplatku (zákonom garantovaná nula).

3. Banka prepláca poplatky

Viaceré banky v roku 2026 ponúkajú "cashback" na preplatenie pokuty za predčasné splatenie (1%) v starej banke. Ak nájdete takúto ponuku, refinancovanie sa oplatí aj mimo výročia fixácie.

Kedy sa to neoplatí:

- Zostáva vám splatiť menej ako 15 000 €.

- Máte fixáciu ešte na dlhé obdobie a nová banka neprepláca poplatky.

- Ste tesne pred koncom splatnosti (posledných 3-5 rokov) – väčšinu úrokov ste už zaplatili.

Ako refinancovať hypotéku: Krok za krokom

Krok 1: Zhodnotenie súčasného stavu

Zistite si presný zostatok úveru, aktuálnu sadzbu a dátum konca fixácie. Nájdete to v mobilnej aplikácii alebo v ročnom výpise.

Krok 2: Prieskum trhu (Porovnanie)

Podľa analytikov Findigo sa sadzby v roku 2026 pohybujú v pásme 3,3% – 3,9%. Ak vám vaša banka ponúka viac ako 4%, pravdepodobne preplácate.

Krok 3: Výpočet návratnosti

Spočítajte náklady na refinancovanie:

- Poplatok za predčasné splatenie: 1% zo zostatku (mimo fixácie).

- Znalecký posudok: 150 – 250 € (niektoré banky akceptujú starý alebo digitálny odhad zdarma).

- Kataster: 100 € (elektronicky 50 €).

Ak je mesačná úspora 50 € a náklady na zmenu sú 300 €, investícia sa vám vráti za 6 mesiacov. To je skvelý obchod.

Krok 4: Žiadosť a schválenie

Podajte žiadosť v novej banke. Budete potrebovať:

- Občiansky preukaz.

- Pôvodnú úverovú zmluvu.

- Znalecký posudok (ak je vyžadovaný).

- Potvrdenie o príjme (často stačí overenie cez Sociálnu poisťovňu).

Krok 5: Vyplatenie a prepis

Po podpise zmluvy nová banka pošle peniaze priamo starej banke. Vy už len zariadite výmaz starej ťarchy na katastri (často to za vás vybaví banka alebo poradca).

Kľúčové faktory ovplyvňujúce vašu sadzbu v roku 2026

Úrok nie je len o tom, čo vidíte v reklame. Vašu osobnú sadzbu ovplyvňuje:

- LTV (Loan to Value): Máte našetrených aspoň 20% z hodnoty nehnuteľnosti? Získate lepší úrok.

- Bonita: Čistý úverový register je v roku 2026 nutnosťou.

- Fixácia: Krátke fixácie (1-3 roky) sú momentálne lacnejšie, dlhé (5-10 rokov) drahšie, ale bezpečnejšie.

Najčastejšie chyby pri refinancovaní

- Predĺženie splatnosti: Klient sa teší, že splátka klesla o 100 €, no nevšimne si, že si predĺžil splácanie o 5 rokov. Výsledok? Banke zaplatí o tisíce eur viac na úrokoch.

- Ignorovanie APRC: Pozeráte len na úrok (napr. 3,29%), ale nevšimnete si povinné poistenie za 50 € mesačne. Skutočná cena úveru tak môže byť oveľa vyššia.

- Čakanie na poslednú chvíľu: Refinancovanie riešte 3-4 mesiace pred koncom fixácie. Ak to necháte na posledný týždeň, nestihnete proces schvaľovania a banka vám automaticky nabehne na vysoký úrok.

Čakať alebo konať?

Najhoršou stratégiou v roku 2026 je pasivita. Čakať na list z banky, ktorý príde 2 mesiace pred koncom fixácie, je neskoro. Refinancovanie hypotéky v roku 2026 je o aktívnom prístupe.

Éra, kedy banky dávali nízke úroky "samy od seba", je preč. Dnes si lepšie podmienky musíte vypýtať – alebo odísť tam, kde vám ich dajú.

Moje odporúčanie:

Začnite riešiť svoju hypotéku 6 mesiacov vopred. Porovnajte si ponuky, zvážte refinancovanie s odkladom čerpania alebo vyjednávajte so svojou bankou.

Ak si nie ste istí, či sa vám refinancovanie oplatí, využite odbornú pomoc. Rozdiel medzi "dobrou" a "zlou" hypotékou dnes nie je pár eur, ale tisíce.

👉 Chcete prepočítať vašu situáciu na mieru?

Napíšte mi správu alebo vyplňte formulár na webe. Bezplatne vám prepočítam úsporu.

Zdroje: MichalPoliak.sk, Realitymap.sk, Finančný kompas, NBS

Ďalšie články

Čo je refinancovanie úveru: Kedy, prečo a ako na to v roku 2026?

Aké je najlepšie životné poistenie? Finančný poradca radí

Hypotéka na stavbu domu? Jednoduché vysvetlenie a postup

- Žiadne záväzky

- Bez skrytých poplatkov

- Bez zmlúv

Objednaj si svoju bezplatnú konzultáciu už dnes

Poskytnem Vám odborné rady a pohľad na vaše financie, ktorý ste možno prehliadli. Získate tak jasný obraz o svojich možnostiach a potenciálnych rizikách.

%20copy.webp)